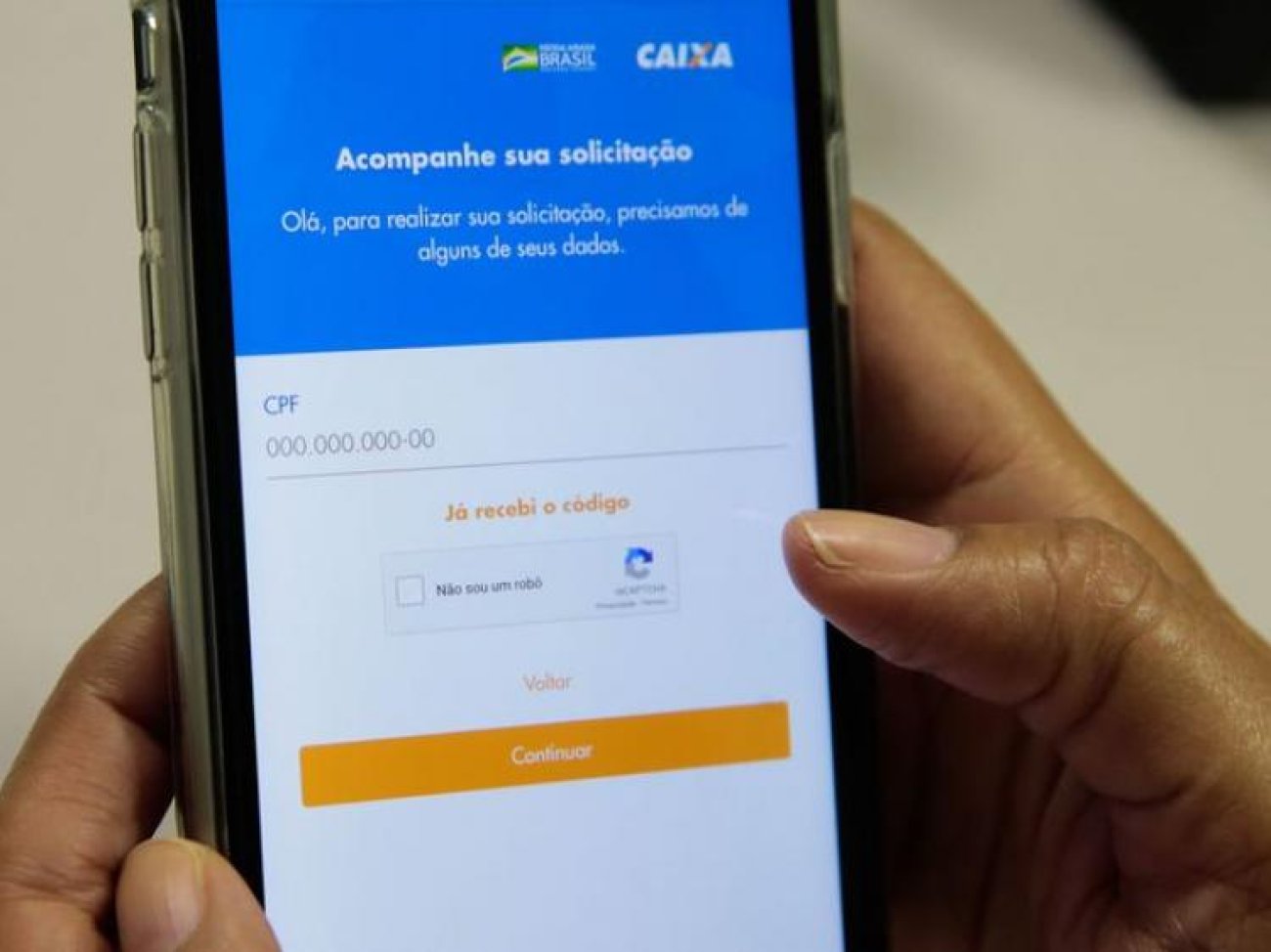

A direção da Caixa anunciou, no final de 2020, a intenção de criar o chamado "Banco Digital", uma nova instituição financeira, com caráter de subsidiária, CNPJ próprio, para o qual seriam transferidas as operações referentes aos programas sociais, FGTS, microcrédito, habitação e outros serviços comerciais. O "Caixa TEM" e as poupanças digitais, tecnologias que se destacaram na pandemia, seriam o alicerce desta instituição.

Os argumentos são de que a nova estrutura trará inovação, maior competitividade, economia com despesas operacionais e possibilidade de comercialização de mais serviços ao público de baixa renda recém-agregado, garantindo sua efetiva bancarização e inclusão digital. A estratégia de abertura de capital deste “banco digital”, caso seja aprovado pelos órgãos reguladores (nesse momento ocorre avaliação do Banco Central), garantiria maior governança e controle.

Votei contra essa proposição no Conselho de Administração, pois considero profundamente danosa para a manutenção e sustentabilidade do banco público; defendo a ampliação dos investimentos em tecnologia e na plataforma digital, e partilho das razões que nortearam minha posição:

Bancos tradicionais investem em plataformas digitais

Com o foco em um novo modelo de negócios voltado para o público mais jovem, os grandes bancos criaram estruturas específicas dos chamados “bancos digitais” para explorar esse nicho de mercado, portanto buscar novos clientes, novo público. Na maior parte dos casos, são plataformas digitais específicas de comercialização de produtos e serviços bancários. Exemplos: O ITI do Itaú; BB digital; Superdigital do Santander e banco Next do Bradesco.

Já os bancos digitais criados por fintechs em geral são arranjos de pagamentos aprovados pelo Banco Central. O Nubank é líder nesse segmento. Existem também os que já nasceram digitais, caso do Original.

Pesquisa feita pelo Credit Suisse em parceria com o Gerson Lehman Group (GLG), segundo relato de Talita Moreira (Valor, 08/01/2021), Brazil Digital Banking Survey: Understanding the ‘neobank’ customer, confrontou a percepção de as fintechs representarem uma ameaça implacável aos bancos tradicionais.

Segundo a pesquisa, dos 60 milhões de clientes de bancos digitais no Brasil, a grande maioria deles (87%) também possuía conta em uma instituição financeira convencional e pretendia manter as duas. Os clientes dos bancos digitais eram tipicamente jovens; 70% tinham renda mensal inferior a R$ 5 mil, e viam na gratuidade dos serviços o principal atrativo destas instituições.

A pesquisa ouviu, em dezembro de 2020, mil clientes de 15 bancos digitais no Brasil, e mostra que a especulação sobre o poder da concorrência das fintechs não se comprova, pois faltam a elas instrumentos para alavancagem financeira, investimento em crédito, confiança e solidez, marcas das grandes instituições.

Avanço Digital na Caixa

O avanço digital da Caixa distingue-se dos demais bancos digitais por sua origem e trajetória singulares. Originou-se no meio de uma grave crise sanitária e econômica, a partir de esforços dos empregados que empreenderam e inovaram com recursos exclusivamente públicos. É um exemplo de eficiência e inovação pública sem paralelo na iniciativa privada. Diferentemente do foco dos demais bancos digitais, nos quais o público principal são os jovens, no caso da Caixa o que se pretende é atuar com a população do auxílio-emergencial, que já conta com a poupança digital. Todo esse salto de qualidade tecnológica deveria ser usado para fortalecer o banco, melhorar a segurança das operações e impulsionar o seu papel como instituição pública, mas o que a direção do banco pretende fazer é o contrário – transferir toda esta herança para outra instituição e em seguida privatizar.

As bases para criação do novo banco não se sustentam

Foram abertas 105 milhões de poupanças digitais compulsoriamente, em torno de 40 milhões de pessoas não tinham nenhuma conta bancária. A primeira questão colocada é de como fidelizar e manter esses poupadores ativos com o fim do auxílio, desemprego crescente e a ausência completa de um projeto de desenvolvimento para o país que gere emprego e renda.

A outra bandeira alardeada, a oferta de microcrédito, anunciada como chamariz para esse público, só é possível acontecer nas dimensões pretendidas se for tratada como política pública, de governo, e para isso é necessário ter instrumentos de orientação para pequenos negócios e acompanhamento.

E para que todas essas ações atinjam o público pretendido - os mais pobres - é preciso garantir rede de internet barata e universal para a efetiva inclusão bancária e digital. Infelizmente o Brasil está distante dessa realidade, vivendo profunda crise econômica, sanitária, social e política.

Todos esses produtos e serviços que se pretende transferir para o novo banco podem e devem continuar a ser ofertados pela Caixa diretamente. Não representam, em nenhum caso, oportunidades de negócio ou mercados que demandem estrutura especializada e autônoma, mas, pelo contrário, são conexos e vinculados ao papel que a Caixa já exerce diretamente.

Ou seja, esse “banco digital” prestaria serviços à Caixa (auferindo receitas com essa prestação) que poderiam ser executados diretamente e, caso venha a ser privatizado, acabaria por abocanhar clientes e serviços da Caixa.

E olhe que não estamos falando somente dessa privatização: nos últimos anos foram criadas subsidiárias na área de seguros, cartões, fundos e loterias com o mesmo propósito.

Governo precisa ter projetos para o Brasil. Caixa deve ser instrumento público para o desenvolvimento

Defendo que a Caixa invista maciçamente em tecnologia e em sua plataforma digital tal como seus concorrentes têm feito, mas é inadmissível, indefensável, criar um banco novo que retirará atividades que são sua expertise, em um movimento de autofagia.

A Caixa já detém estruturas, expertise, pessoal qualificado e tecnologias que demandam ampliação e aperfeiçoamento para sua expansão, que podem e devem ser exploradas diretamente pela empresa.

Por ser banco púbico está sujeita a regras de controle e governança, sem comparação com as demais instituições financeiras, o que prova sua solidez.

A criação de uma subsidiaria - com natureza jurídica de sociedade anônima - abre grande espaço a que se faça com ela o que já se anunciou antes fazer com a Caixa: abertura de capital e privatização, o que poderá causar prejuízos à sustentabilidade, integridade e autonomia desse banco público, tão necessário para o Estado brasileiro.

A crise da Covid já provou que sem instituições e serviços públicos a situação do país seria muito mais grave. O governo precisa ter projeto para o Brasil e não pode continuar se omitindo da responsabilidade e entregando o patrimônio público, favorecendo os grandes investidores privados em detrimento da população brasileira.

Se o Estado brasileiro não tivesse um banco como a Caixa – uma instituição pública com capacidade técnica, expertise e compromisso -, o auxílio-emergencial talvez tivesse que ser pago, em pleno século 21, com cheque enviado pelos Correios, como ocorreu nos EUA. A Caixa é um banco público patrimônio da sociedade, e não podemos permitir seu fatiamento.